ページID:33833

更新日:2025年4月22日

ここから本文です。

令和6年度特別区民税・都民税の定額減税

賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年度分個人住民税(特別区民税・都民税)で定額減税(特別税額控除)を実施します。

減税の実施方法については、令和6年度個人住民税の徴収方法によって、異なりますのでご注意ください。

定額減税対象者

令和6年度の個人住民税における合計所得金額が1,805万円以下の納税義務者

(給与収入のみの方の場合、令和5年中の給与収入が原則として2,000万円以下の納税義務者)

- ※注釈1 ただし、以下に該当する方は対象外となります。

- 個人住民税が非課税の方

- 個人住民税が均等割・森林環境税(国税)のみ課税の方

- ※注釈2 合計所得金額については、下記のリンクをご覧ください。

特別区民税・都民税における合計所得金額・総所得金額・総所得金額等の違い(別ウィンドウで開きます)

定額減税額(特別税額控除額)

次のアとイの金額の合計額を納税義務者の個人住民税の所得割から控除します。ただし、アとイの合計額が個人住民税額の所得割額を超える場合は、その所得割額を限度とします。

- ア 納税者本人・・・1万円

- イ 控除対象配偶者または扶養親族(それぞれ国外居住者は除く)・・・1人につき1万円

※注釈 控除対象配偶者を除く同一生計配偶者(納税義務者の合計所得金額が1,000万円を超える場合の同一生計配偶者)については、令和6年度における定額減税の適用はありません。ただし、令和7年度住民税において、控除対象配偶者を除く同一生計配偶者がいる場合には、令和7年度の住民税の所得割額から1万円を控除します。

所得税の定額減税(対象者1名につき3万円)につきましては、国税庁のホームページをご覧ください。

定額減税特設サイト(国税庁ホームページ)(外部サイトへリンク)(別ウィンドウで開きます)

定額減税(特別税額控除)の実施方法

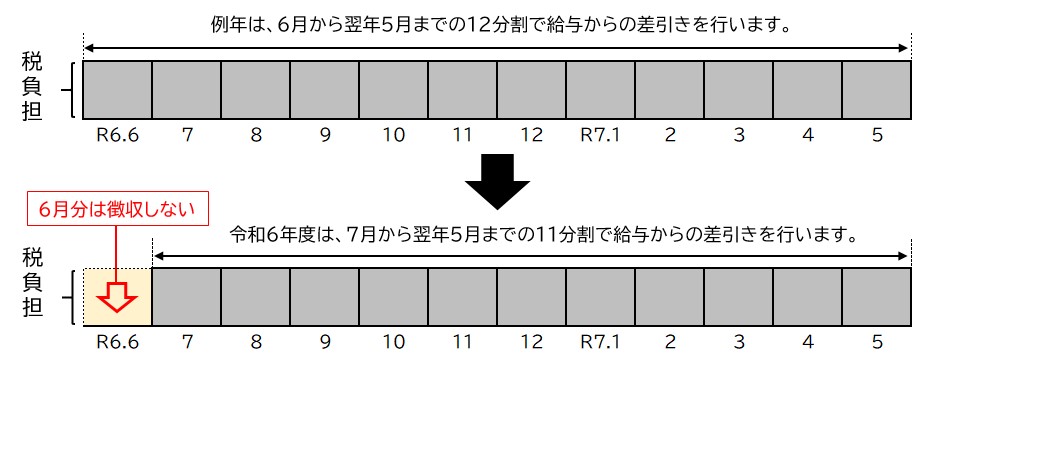

給与所得にかかる特別徴収(事業主の方が従業員の方に代わり毎月の給与から差し引いて納入)の場合

令和6年6月分は給与からの差し引きを行わず、定額減税後の税額を11分割し、令和6年7月分から令和7年5月分まで給与からの差し引きを行います。

※注釈 定額減税(特別税額控除)の対象とならない方については通常通り、令和6年6月分からの12分割での徴収となります。

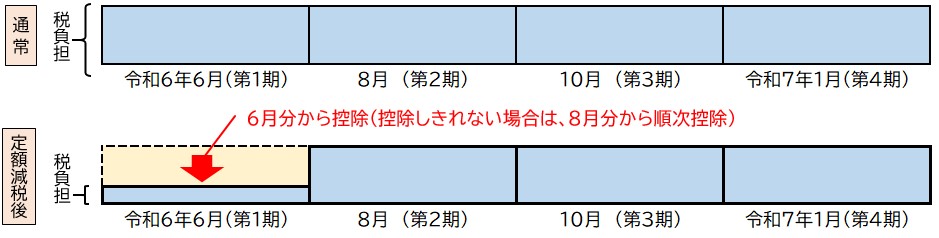

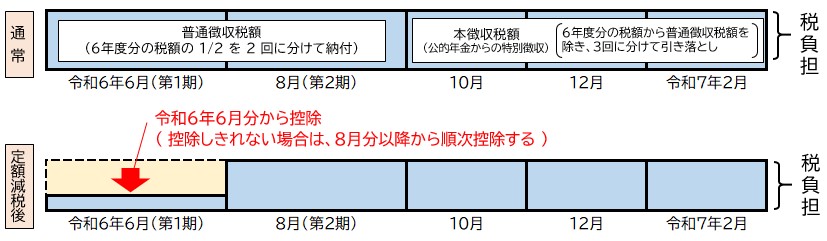

普通徴収(納付書や口座振替での納入)の場合

定額減税前の税額をもとに算出した第1期分(令和6年6月分)の税額から控除し、第1期分の税額から控除しきれない場合は、第2期分以降の税額から順次控除します。

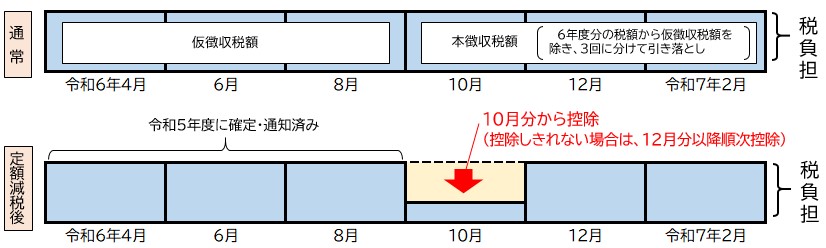

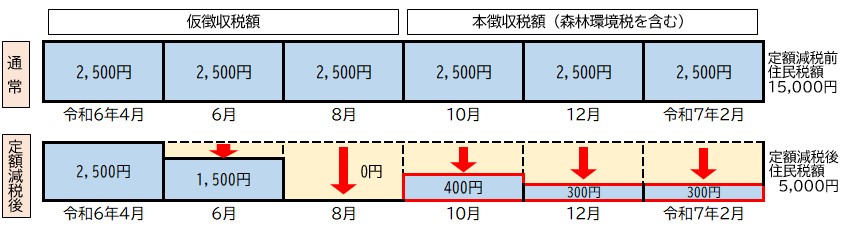

公的年金等の雑所得にかかる特別徴収(年金の支払者が受給者の方に代わり公的年金から差し引いて納入)の場合

前年度から継続して公的年金からの特別徴収を行う方

定額減税前の税額をもとに算出した令和6年10月分の税額から控除し、控除しきれない場合は、令和6年12月分以降の税額から順次控除します。

本徴収税額(森林環境税を除く)を定額減税額が超える場合は、仮徴収税額部分の還付等が生じる場合があります。

※注釈 令和6年度において、森林環境税(1,000円)は本徴収において引き落とされますが、定額減税の対象にはなりません。そのため、定額減税額が本徴収税額を上回る場合であっても、森林環境税分の税額は本徴収において、公的年金等から引き落としとなります。(下図参照)

公的年金からの特別徴収が令和6年度より開始となる方

普通徴収の方法と同様に、定額減税前の税額をもとに算出した令和6年6月分(第1期分)の普通徴収の税額から控除し、控除しきれない場合は令和6年8月分(第2期分)の普通徴収の税額から控除します。

それでも控除しきれない場合は、令和6年10月分以降の公的年金の税額から順次控除します。

※注釈 複数の徴収方法で住民税を納める方への定額減税(特別控除)の実施方法は、上記と異なる場合があります。

定額減税についてのお知らせ

住民税の納付方法により、定額減税がどのように適用されるかを記載したお知らせ(PDFファイル)です。

- 給与所得に係る特別徴収で定額減税が適用となる場合(PDF:133KB)(別ウィンドウで開きます)

- 普通徴収・公的年金からの特別徴収で定額減税が適用となる場合(PDF:320KB)(別ウィンドウで開きます)

注意事項

- 定額減税(特別税額控除)は、他の税額控除(配当控除、外国税額控除、寄附金税額控除、調整控除等)の額を控除した後の所得割額に適用します。

- 以下の算定基礎となる令和6年度所得割額は、定額減税(特別税額控除)が適用される前(調整控除後)の額となります。

- ふるさと納税の特例控除の控除上限額

- 公的年金等の所得に係る仮特別徴収税額(令和7年4月・6月・8月徴収分)

個人住民税(特別区民税・都民税)の定額減税に関するQ&A

1 定額減税の制度に関すること

- Q1-1 定額減税の概要について教えてください。

- Q1-2 なぜ、定額減税が行われることになったのですか?

- Q1-3 なぜ、給付金の支給ではなく、定額減税を実施するのですか?

- Q1-4 定額減税はどのような方が対象ですか?

- Q1-5 定額減税の対象にならない方はどのような方ですか?

- Q1-6 令和6年3月に荒川区に転入してきました。定額減税はどうなりますか?

2 定額減税の計算方法に関すること

- Q2-1 個人住民税における定額減税はどのように計算しますか?

- Q2-2 控除対象配偶者及び扶養親族とは何ですか?

- Q2-3 令和6年2月に子どもが生まれたのですが、定額減税の加算対象になりますか?

- Q2-4 16歳未満の子どもを扶養していますが、定額減税の加算対象になりますか?

- Q2-5 配偶者特別控除の適用を受けている配偶者は定額減税の加算対象になりますか?

- Q2-6 扶養している控除対象配偶者以外の同一生計配偶者(納税義務者の合計所得金額が1,000万円を超える場合の同一生計配偶者)の定額減税はどのようになりますか?

- Q2-7 休職をしていたため令和5年中の収入はなく課税されない場合、定額減税はどうなりますか?

3 定額減税の実施方法等に関すること

4 その他

5 事業者(特別徴収義務者)向け

- Q5-1 個人住民税の定額減税について、事業者(特別徴収義務者)として何か手続きを行う必要はありますか?

- Q5-2 令和6年度の特別徴収税額通知で、同じ5,000円を6月分のみで差し引く従業員と7月分のみで差し引く従業員がいます。このまま特別徴収を行っても大丈夫ですか?

- Q5-3 事業者(特別徴収義務者)において、個人住民税の定額減税額で引ききれなかった額などを管理する必要はありますか?

- Q5-4 定額減税に係る給与等の源泉徴収事務や、年末調整等について教えてください。

1 定額減税の制度に関すること

Q1-1 定額減税の概要について教えてください

定額減税は、個人住民税と所得税でそれぞれ実施します。

個人住民税の定額減税は、「令和5年中の所得に対する税である令和6年度個人住民税」において実施します。(控除対象配偶者以外の同一生計配偶者を有する場合の定額減税のみ、令和6年中の所得に対する税である令和7年度個人住民税において適用。)

これに対して、所得税の定額減税は、「令和6年中の所得に対する税である令和6年分所得税」において実施します。

Q1-2 なぜ、定額減税が行われることになったのですか?

政府の「デフレ完全脱却のための総合経済対策」において、「賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年分所得税及び令和6年度分個人住民税の定額減税を行うこと」とされ、これを踏まえ、定額減税を実施することになりました。

Q1-3 なぜ、給付金の支給ではなく、定額減税を実施するのですか?

同様のご意見を多数の方からいただいております。政府からは、「賃金上昇が物価に追いついていない国民の負担を緩和するには、国民の可処分所得を直接的に下支えする所得税・個人住民税の減税が最も望ましい」という説明を受けています。

Q1-4 定額減税はどのような方が対象ですか?

令和6年度(令和5年分の所得)の個人住民税に係る合計所得金額が1,805万円以下の納税義務者の方が対象です(給与収入のみの場合、原則として給与収入2,000万円以下の方が該当)。

ただし、個人住民税が非課税の方などは定額減税の対象になりません。

※注釈 合計所得金額とは、損失の繰越控除を適用する前の金額です。また、令和5年分に土地・建物等の譲渡所得など分離課税の所得がある方は、特別控除適用前の金額です。詳細については、「特別区民税・都民税における合計所得金額・総所得金額・総所得金額等の違い(別ウィンドウで開きます)」をご覧ください。

Q1-5 定額減税の対象にならない方はどのような方ですか?

令和6年度(令和5年分の所得)の個人住民税に係る合計所得金額が1,805万円を超える方のほか、次の方などは定額減税の対象となりません。

- 令和6年度の個人住民税が非課税の方

- 令和6年度の個人住民税が均等割のみ課税される方

【例】

・総所得金額等が一定額以下の方で、個人住民税の所得割が非課税となる方

・医療費控除などの所得控除額を差し引いた後の課税標準額が0円になる方

・配当控除などの税額控除により、定額減税前の所得割額が0円になる方 - 事務所・事業所又は家屋敷を有する個人で個人住民税の均等割のみ課税される方

Q1-6 令和6年3月に荒川区に転入してきました。定額減税はどうなりますか?

荒川区での定額減税はありません。令和6年1月1日に住所のあった市区町村(令和6年度の個人住民税を課税している市区町村)の個人住民税担当課におたずねください。

2 定額減税の計算方法に関すること

Q2-1 個人住民税における定額減税はどのように計算しますか?

個人住民税における定額減税は次のアとイの合計額を、納税義務者本人の個人住民税の所得割から控除します。ただし、その合計額が個人住民税の所得割額を超える場合には所得割額を上限とします。

- ア 納税義務者本人・・・1万円

- イ 控除対象配偶者及び扶養親族(それぞれ国外居住者は除く)・・・1人につき1万円

【例】扶養している妻と子2名の4人家族の場合

本人(1万円)+妻(1万円)+子2名(1万円×2名)=定額減税額 4万円

参考

所得税における定額減税は次の(1)と(2)の合計額です。

- (1)納税義務者本人・・・3万円

- (2)同一生計配偶者又は扶養親族(それぞれ国外居住者は除く)・・・1人につき3万円

Q2-2 控除対象配偶者及び扶養親族とは何ですか?

控除対象配偶者とは、同一生計配偶者(納税義務者本人と生計を一にする配偶者で前年の合計所得金額が48万円以下の方)のうち、納税義務者本人の前年の合計所得金額が1,000万円以下の場合の配偶者のことをいいます。

また、扶養親族とは、納税義務者本人と生計を一にする親族で前年の合計所得金額が48万円以下の方をいいます。

Q2-3 令和6年2月に子どもが生まれたのですが、定額減税の加算対象になりますか?

定額減税は令和6年度個人住民税の扶養親族数をもとに算定します。このため、令和6年2月に生まれたお子様は、令和6年度個人住民税の扶養親族とはならないため、定額減税の加算対象とはなりません。

※注釈 所得税においては、個人住民税と課税対象の年分が異なるため、定額減税の加算対象になります。(Q1-1参照)

Q2-4 16歳未満の子どもを扶養していますが、定額減税の加算対象になりますか?

16歳未満の扶養親族は、定額減税での加算対象になります。(令和6年度個人住民税において、16歳未満の扶養親族を申告している必要があります)

Q2-5 配偶者特別控除の適用を受けている配偶者は定額減税の加算対象になりますか?

配偶者特別控除の適用を受けている配偶者の方は、定額減税の加算対象とはなりません。

Q2-6 扶養している控除対象配偶者以外の同一生計配偶者(納税義務者の合計所得金額が1,000万円を超える場合の同一生計配偶者)の定額減税はどのようになりますか?

控除対象配偶者以外の同一生計配偶者に係る定額減税については、令和7年度の個人住民税で行います。

(同一生計配偶者の判定は、令和6年12月31日の現況によります)

Q2-7 休職をしていたため令和5年中の収入はなく課税されない場合、定額減税はどうなりますか?

定額減税は、令和6年度個人住民税(令和5年中の所得で計算)の所得割が課税される納税義務者が対象となりますので、定額減税の適用はありません。なお、他の納税義務者の扶養親族となっていて、一定の要件を満たす場合には、他の納税義務者の扶養親族として定額減税の対象者に算定されます。

※注釈 所得税は、令和6年中の所得に対する税額から減税するので、定額減税が適用される場合があります。

3 定額減税の実施方法等に関すること

Q3-1 定額減税を受けるために、申請を行う必要はありますか?

定額減税を受けるために申請をしていただく必要はありません。令和6年度個人住民税の内容をもとに荒川区が定額減税の計算を行い、定額減税後の個人住民税額を通知します。

※注釈 所得税の定額減税の手続きについては、国税庁ホームページをご覧ください。

Q3-2 自分の定額減税額を確認する方法を教えてください。

(1)給与からの特別徴収(給与から個人住民税を差し引く)の方

令和6年5月下旬以降に勤務先から配付される特別徴収税額通知書をご確認ください。

特別徴収税額の決定通知書(納税義務者用)の見方(PDF:1,095KB)(別ウィンドウで開きます)

(2)普通徴収(ご自身で個人住民税を納付)または公的年金からの特別徴収(公的年金から個人住民税を差し引く)の方

令和6年6月中旬にご自宅に送付する納税通知書をご確認ください。

納税(税額決定)通知書の見方(PDF:3,856KB)(別ウィンドウで開きます)

Q3-3 所得割額が少なく、定額減税がしきれない場合はどうなりますか?

所得割額から控除できなかった定額減税額がある場合は、別途、定額減税補足給付金(調整給付金)が支給されます。

定額減税補足給付金(調整給付金)の対象となる方には、別途、荒川区の給付金担当から通知します。

4 その他

Q4-1 定額減税は、ふるさと納税の限度額算出に影響はありますか?

ふるさと納税の特例控除額の限度額は、定額減税前の所得割額で判定しますので、定額減税の影響はありません。

Q4-2 定額減税は、福祉制度など他の制度への影響はありますか?

定額減税の取り扱いは、その事業により異なりますので、お手数ですが制度を所管する各担当へお問い合わせください。

Q4-3 所得税の定額減税について教えてください

所得税については国税であるため、制度の詳細については国税庁ホームページ「定額減税特設サイト(国税庁ホームページ)(外部サイトへリンク)(別ウィンドウで開きます)」でご確認いただくか、荒川税務署(電話03-3893-0151)にお問い合わせください。

5 事業者(特別徴収義務者)向け

Q5-1 個人住民税の定額減税について、事業者(特別徴収義務者)として何か手続きを行う必要はありますか?

個人住民税の定額減税を受けるために行っていただく手続きはありません。

令和6年度個人住民税の内容をもとに荒川区が定額減税の計算を行い、定額減税後の個人住民税を通知しますので、従来と同様に通知された税額で特別徴収を行ってください。

Q5-2 令和6年度の特別徴収税額通知で、同じ5,000円を6月分のみで差し引く従業員と7月分のみで差し引く従業員がいます。このまま特別徴収を行っても大丈夫ですか?

定額減税の適用前で特別徴収を行う年税額が5,000円以下(均等割及び森林環境税のみ)の方の場合、通常、6月分で特別徴収を行っていただきます。

一方、定額減税が適用された結果、所得割額が0円となり年税額が5,000円以下(均等割及び森林環境税のみ)の方の場合は、7月分で5,000円を徴収していただきます。

Q5-3 事業者(特別徴収義務者)において、個人住民税の定額減税額で引ききれなかった額などを管理する必要はありますか?

特別徴収義務者において、定額減税額を管理していただく必要はありません。荒川区から通知された税額のとおり、特別徴収を行ってください。

Q5-4 定額減税に係る給与等の源泉徴収事務や、年末調整等について教えてください。

所得税(源泉徴収税)については国税であるため、制度の詳細については国税庁ホームページ「定額減税特設サイト(国税庁ホームページ)(外部サイトへリンク)(別ウィンドウで開きます)」でご確認いただくか、所轄の税務署へお問い合わせください。

お問い合わせ

区民生活部税務課課税係

〒116-8501荒川区荒川二丁目2番3号(本庁舎2階)

電話番号:電話番号:03-3802-3111(内線:2316~2319,2321~2323)